En règle générale, l’acquéreur d’un bien immobilier est davantage préoccupé par le montage financier que par le montage juridique. C’est la raison pour laquelle la problématique du mode de détention du bien n’est que très rarement soulevée. Il s’agit néanmoins d’une question essentielle qui peut permettre d’éviter de nombreux déboires et engendrer des gains fiscaux supplémentaires.

En clair, si vous souhaitez optimiser la gestion de votre patrimoine immobilier, il est indispensable de vous poser les bonnes questions. Pour ce faire, vous devez être en mesure d’appréhender les différences entre l’achat d’un bien immobilier en direct ou par le biais d’une société civile immobilière (SCI).

Pour rappel, une SCI est une structure juridique non commerciale constituée entre au moins deux personnes dans le but d’acquérir et/ou de gérer un patrimoine immobilier. L’apport réalisé par les associés, qui peut s’opérer en nature ou en numéraire, est converti en parts sociales. Afin d’éviter toute confusion, il est bon de préciser que, sur le plan juridique, les associés sont propriétaires des parts de la SCI et non de l’immeuble qui est la propriété exclusive de la SCI.

Sur le plan pratique, la SCI impose le respect d’un certain formalisme. Ainsi, à la création, il convient de rédiger les statuts et d’ouvrir un compte bancaire. Chaque année, il faudra établir les comptes et organiser la tenue d’une assemblée générale. A défaut du respect de ces obligations, la SCI pourra être qualifiée de fictive et être dissoute d’office. Dans ce cas, la propriété des biens immobiliers sera transférée aux associés qui se verront alors taxés sur les plus-values latentes.

Lorsqu’un bien immobilier appartient à plusieurs personnes, on dit qu’il est indivis. Or, le régime de l’indivision est non seulement très contraignant, mais aussi source de nombreux conflits. Par exemple, l’administration des biens indivis, qui requiert une majorité des deux tiers pour les dispositions ordinaires et le consentement de l’ensemble des membres pour les autres dispositions, est inévitablement source de difficultés en cas de mésententes. De même, chaque indivisaire ayant le droit de quitter l’indivision quand bon lui semble, il est fréquent de devoir procéder à la vente de l’immeuble afin de régler la quote-part du demandeur. Par essence, les règles de fonctionnement de l’indivision peuvent rapidement aboutir à des situations de blocage qui ne trouveront solution que par voie judiciaire. L’indivision est un statut juridique très courant qui concerne aussi bien des concubins lorsqu’ils acquièrent un bien ensemble ou des frères et sœurs lorsqu’ils recueillent les biens immobiliers suite au décès de leurs parents.

Afin d’éviter les écueils de l’indivision, il convient d’opter pour la constitution d’une SCI.

En effet, la SCI permet l’application de règles beaucoup plus souples puisque, sauf dispositions particulières, le gérant dispose de tous les pouvoirs pour gérer dans l’intérêt de la société. Il peut ainsi entreprendre des travaux ou conclure un bail sans avoir à demander l’accord des associés. Il est bien évidemment possible de limiter les pouvoirs du gérant en prévoyant, par exemple dans les statuts, des règles de majorité applicables à chaque type d’acte.

La constitution d’une SCI entre parents et enfants est l’assurance d’une transmission efficace du patrimoine immobilier à la suite d’une donation ou d’un décès. En effet, dans ce cas, les biens transmis ne sont plus les immeubles, biens par excellence non liquides et difficiles à partager, mais des parts de société dont le nombre et la valeur sont facilement contrôlables. Dans le cas d’une donation-partage au profit de leurs enfants, les parents pourront alors donner les sommes souhaitées et ainsi optimiser les plafonds fiscaux en vigueur (abattement de 100 000 € par parent par enfant) ce qui n’aurait pas toujours été possible si la donation avait porté sur l’immeuble en son entier. Un autre avantage non négligeable concerne la transmission des parts de SCI qui s’opère sur la valeur des parts et non sur celle des immeubles. Autrement dit, si la SCI a souscrit un emprunt pour acquérir les immeubles à transmettre, celui-ci sera décompté de la valeur des parts. Dans le cas d’une donation directe d’un immeuble, c’est sa valeur qui est prise en compte et peu importe qu’il ait été acquis au moyen d’un emprunt.

En règle générale, les parents réalisent un versement sur leur compte courant d’associé au sein de la SCI en vue d’acquérir un immeuble qui sera donné en location. Compte tenu du passif de la société matérialisé par la dette de la SCI au regard des parents, la valeur de la SCI est nulle ou pratiquement nulle. Ce montage permet donc aux parents de donner gratuitement des parts à leurs enfants qui, au fur et à mesure du temps, vont prendre de la valeur. En effet, l’encaissement des loyers va permettre le remboursement progressif du compte courant des parents et, par conséquent, de diminuer le passif, d’où une augmentation de la valeur des parts la SCI qui profite directement aux enfants, propriétaires des parts.

Lorsque des concubins acquièrent ensemble leur résidence principale, ils le font généralement en indivision, le bien appartenant alors à chacun au prorata de son apport. Si cette solution a le mérite de la simplicité, elle présente toutefois un inconvénient de taille. En effet, au jour du décès d’un des concubins, son compagnon n’est pas assuré de pouvoir continuer à vivre dans le logement car les héritiers du défunt vont se retrouver propriétaires en indivision avec lui. Ils pourront donc l’obliger à vendre ou, si une clause d’agrément est prévue, le contraindre à acheter leur quote-part. Certes, le défunt aurait pu léguer sa quote-part à son concubin mais une telle opération se révèlerait être extrêmement couteuse au regard des droits de succession (taxation à hauteur de 60 % après un abattement de 1 594 €). La seule possibilité afin d’assurer une parfaite protection du survivant consiste à acquérir la résidence principale au travers d’une SCI et de réaliser un démembrement croisé des parts. Dans ce cas, chacun va se voir octroyer l’usufruit sur la moitié des parts et la nue-propriété sur l’autre moitié. En conséquence, au moment du décès d’un associé, son usufruit s’éteindra sans frais ni formalité et, par conséquent, l’autre associé récupèrera la pleine propriété. Les parts détenues en nue-propriété par le défunt seront transmises à ses propres héritiers qui ne pourront alors pas imposer au concubin survivant de quitter les lieux. Il est à noter qu’au moment du décès du survivant, ses propres héritiers percevront ses parts détenues en pleine propriété tandis que les héritiers du concubin décédé en premier récupéreront la pleine propriété des parts suite à l’extinction de l’usufruit. Cette solution a le mérite d’assurer pleinement la protection des concubins sans léser leurs héritiers respectifs.

En revanche, dans le cas d’époux et de partenaires pacsés, l’acquisition de la résidence principale via une SCI n’est pas conseillée dans la mesure où ils peuvent se léguer par voie testamentaire la part du défunt, et ce gratuitement, en raison de l’absence de droit de succession entre époux. De plus, le survivant bénéficie d’un droit au maintien gratuit dans la résidence principale, et ce sur une durée d’un an. De même, le conjoint qui se retrouvera en indivision avec les héritiers du défunt peut obtenir l’attribution préférentielle du logement et de ses meubles, moyennant le paiement d’une soulte aux héritiers. En revanche, si la résidence principale est détenue au travers d’une SCI, ni le droit au maintien, ni l’attribution préférentielle ne sont applicables.

La SCI offre également le choix du régime fiscal ce qui est loin d’être négligeable. Si en règle générale, la SCI est soumise à l’Impôt sur le Revenu (IR), elle peut également opter à l’Impôt sur les Sociétés (IS). La société civile à l’IR étant transparente, les associés sont donc personnellement imposés à hauteur de leur quote-part de résultat dans la société. A l’inverse, la société civile assujettie à l’IS est personnellement redevable d’une imposition sur ses bénéfices et ce quelles que soient les affectations réalisées par la suite. De ce fait, les associés ne supportent aucune imposition au titre des bénéfices réalisés par la société civile à l’IS tant qu’il n’y a pas de transfert de propriété du patrimoine social en leur faveur (distribution de dividendes par exemple). L’option à l’IS offre également des avantages spécifiques tels que la prise en compte de l’amortissement des biens ainsi que la déduction de l’ensemble des frais et charges. D’autre part, la fiscalité est allégée puisque l’imposition est limitée à 15 % sur la fraction des bénéfices n’excédant pas 38 120 € puis 33,33 % au-delà.

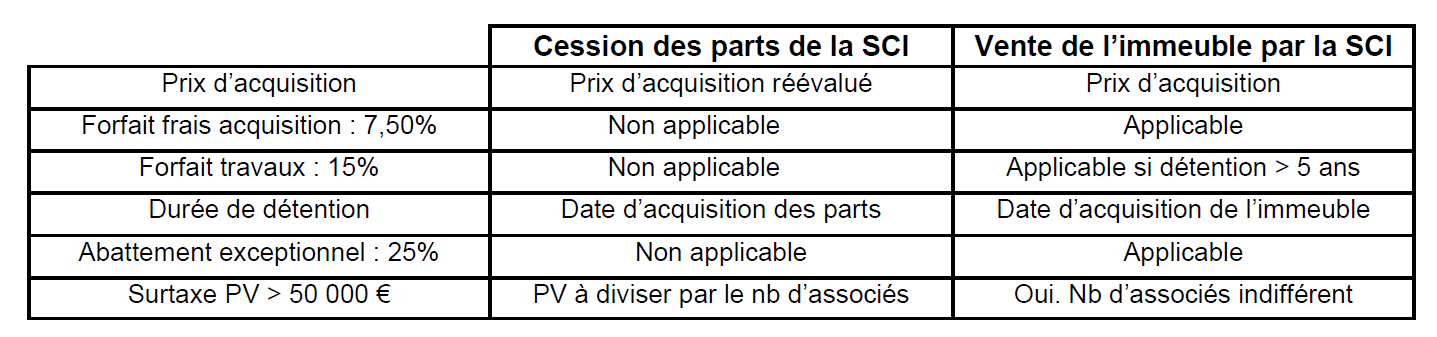

Si l’acquisition d’un bien en direct n’offre aucune latitude sur le plan fiscal, il en est tout autre pour la SCI qui permet, non seulement de choisir la fiscalité des revenus (IR/IS), mais aussi le mode de cession. En effet, au moment de la revente, les associés de la SCI pourront décider soit de céder l’immeuble, soit de céder leurs parts. Si, dans les deux cas, le régime fiscal applicable est celui des plus-values immobilières des particuliers, il n’en reste pas moins vrai que des différences existent.

Pour rappel, la plus-value brute résulte de la différence entre le prix de vente et le prix d’achat majoré des frais d’acquisition et des travaux non déduits sur les revenus. Dans le cas où la cession porte sur l’immeuble, il est possible de prendre en compte un forfait en lieu et place des sommes réellement payées. Les forfaits sont les suivants :

- Au titre des frais d’acquisition, 7,50 % du prix d’acquisition dans le cas d’une acquisition onéreuse. En cas d’apport en nature, le forfait n’est pas admis.

- Au titre des travaux, 15 % du prix d’acquisition à la condition que le bien cédé ait été détenu depuis au moins cinq ans.

En revanche, si la cession porte sur les parts de SCI, seules les dépenses effectivement payées peuvent être prises en compte.

Si la détermination du prix d’achat de l’immeuble ne pose pas de souci, il en est différemment pour la valeur d’acquisition des parts de SCI puisque celle-ci ne se limite pas au seul montant apporté lors de la création de la société. En effet, la législation actuelle permet d’incorporer dans le prix d’acquisition la part du bénéfice imposé et non distribué. Pour mémoire, ceci se produit lorsque la SCI, constituée avec un faible capital social, acquiert le bien au moyen d’un emprunt amortissable. Dans ce cas, la SCI se trouve en résultat fiscal positif, mais en trésorerie négative, ce qui rend impossible la distribution du revenu foncier.

La plus-value brute ainsi déterminée est corrigée par l’application d’abattements selon la durée de détention. Or, la durée applicable est différente selon que la cession concerne l’actif ou les parts de SCI. Ainsi, dans le cas d’une SCI créée il y a 20 ans et d’une cession concernant un immeuble acquis il y a 10 ans, la durée à prendre en compte pour le calcul des abattements sera, selon le mode opératoire, soit de 10 ans soit de 20 ans. Si la cession porte sur les parts de la SCI, la durée de conservation ayant été de 20 ans, les abattements seront fixés comme suit : 90 % au niveau de la plus-value imposée à l’IR et 24,75 % pour celle imposée aux prélèvements sociaux. En revanche, si la cession porte sur l’immeuble, la durée de détention n’ayant été que de 10 ans, les abattements seront alors équivalents à 30 % pour la plus-value soumise à l’IR et 8,25 % pour celle soumise aux prélèvements sociaux.

Pour mémoire, l’abattement exceptionnel de 25 % sur la plus-value nette en vigueur sur les actes passés d’ici le 31 août 2014 n’est pas opérationnel en cas de vente des parts sociales de SCI.

Enfin, concernant l’application de la surtaxe relative aux plus-values supérieures à 50 000 € dont le montant varie de 2 % à 6 % de la plus-value imposable, les règles diffèrent également. Ainsi, en cas de cession des parts sociales, le seuil des 50 000 € s’apprécie au niveau de chaque associé tandis qu’il s’analyse au niveau de la SCI en cas de cession de l’immeuble au sein de la SCI. Autrement dit, si la plus-value ressort à 450 000 € avec, au sein de la SCI, 10 associés détenant chacun 10 % des parts sociales, il en résulte que, si la cession s’opère par la revente des parts sociales, aucune surtaxe ne sera applicable car la plus-value par associé est limitée à 45 000 € (450 000 € / 10 associés). En revanche, si l’immeuble est cédé par la SCI, la surtaxe s’appliquera et il en résultera une imposition supplémentaire de 27 000 € (450 000 € X 6 %).

Le tableau ci-dessous résume les différences de traitement fiscal entre la cession des parts sociales et la revente de l’immeuble par la SCI.

Afin de déterminer la meilleure formule, il est donc indispensable de se lancer dans des calculs précis avant toute cession.

En conclusion, hormis dans le cadre de la gestion des actifs professionnels, domaine dans lequel la SCI est toujours recommandée par les experts, le recours à la SCI pour un usage personnel est trop souvent délaissé. Or, l’acquisition d’un immeuble via une SCI génère de nombreux avantages tout en offrant une plus grande liberté sur le plan fiscal et, par conséquent, elle assure une plus grande efficience. Les quelques contraintes au niveau de la gestion et le surcoût que cela peut engendrer ne doivent surtout pas vous freiner puisqu’ils seront largement compensés par les avantages procurés par la SCI. Celle-ci se révèle être un outil de gestion patrimoniale très pertinent, voire indispensable, dès lors que l’acquisition d’un bien à plusieurs est obligatoire.