Comme évoqué dans notre dernière lettre, le symposium de Jackson Hole a marqué un tournant radical dans la politique monétaire américaine puisque le dogme de la maitrise de l’inflation est laissé pour compte au profit de la croissance et l’emploi. Autrement dit, les banques centrales vont continuer à opérer des injections massives de liquidités et l’environnement de taux d’intérêt négatifs va perdurer au moins jusqu’en 2023. En conséquence, l’inflation monétaire qui consiste en une hausse des prix des actifs financiers sous l’emprise d’un marché administré par les banques centrales, va perdurer.

Selon l’orientation que vous donnerez à vos avoirs, cette inflation monétaire pourra se révéler positive ou négative. Ainsi, si votre patrimoine est majoritairement composé de liquidités ou de quasi-liquidités vous ferez partie des perdants. En effet, un rendement nul ou proche de zéro conduit inévitablement à un appauvrissement au regard de la progression des autres actifs dopés par les effets des politiques monétaires.

Vous devez prendre conscience que le fonds en euro des contrats d’assurance vie procure désormais un appauvrissement inévitable. Ce n’est pas votre contrat d’assurance vie proprement dit qui est en cause mais le support retenu, à savoir le fonds en euro. Pour vous prémunir contre cette menace, inutile de racheter votre contrat et mettre fin à ses avantages fiscaux, il suffit simplement de procéder à un arbitrage, c’est-à-dire déplacer les capitaux du fonds euro au profit d’un autre support au sein même de votre contrat. Si votre objectif prioritaire demeure la liquidité ou la sécurité, le fonds euro demeure pertinent mais aboutira à un appauvrissement. En clair, vous devez accepter de revenir aux fondamentaux de l’épargne et opérer un choix entre rentabilité, disponibilité et sécurité. Lorsque vous aurez déterminé les montants à investir à moyen terme, il vous restera encore à détecter les bons véhicules car, en dépit de l’inflation monétaire, tous les actifs ne vont pas connaître une progression surtout en cette période complexe où nous sommes confrontés à une crise sanitaire de grande ampleur. Dans ce cas, il est crucial de faire preuve de bon sens et de privilégier les actifs ayant déjà subi les effets de la crise ou ceux qui vont en être bénéficiaires. Pour ce faire, un tour d’horizon des grandes classes d’actifs s’impose.

En matière d’immobilier d’habitation, le secteur du logement n’a pas directement été impacté par la crise. Si les banques resserrent petit à petit les conditions de crédit et que le niveau de chômage général doit être surveillé, les prix devraient demeurer soutenus sous l’effet des taux très bas et d’une demande des foyers qui s’est accrue suite à l’épreuve du confinement.

En matière d’immobilier professionnel, le recours à des SCPI est un passage obligé si vous souhaitez disposer d’une réelle diversification. A ce jour, il peut sembler judicieux d’orienter ses investissements vers les SCPI de santé. Outre les impacts directs liés à la crise sanitaire, il s’agit d’un secteur d’avenir particulièrement robuste au regard du vieillissement de la population. Gérée par Euryale Asset Management, la SCPI PIERVAL SANTE comptabilise plus de 100 actifs portés exclusivement sur la santé (EHPAD, cliniques, maisons médicales, campus de recherche pharmaceutique…) répartis sur 4 pays : France, Allemagne, Irlande et Portugal. Avec une capitalisation qui dépasse le milliard d’euros, un rendement de 5,05 % et des baux d’une durée résiduelle moyenne de 13 ans, cette SCPI offre une grande résilience et s’inscrit comme un véhicule incontournable. La SCPI PRIMOVIE gérée par Primonial Reim a été créée en 2012. Son patrimoine est composé de biens axés sur la santé et l’éducation tels que les EPHAD, les pôles de santé, les centres de rééducation et de convalescence mais aussi les écoles universitaires, les écoles privées, les crèches. Ses actifs se situent en France, en Espagne, en Italie et en Allemagne. Cette SCPI a une capitalisation de plus de 3 milliards d’euros et offre un rendement de 4,51 %.

Si votre choix s’oriente sur les SCPI de rendement composées de bureaux ou de locaux commerciaux, une grande vigilance s’impose dans la mesure où les effets de la crise sanitaire risquent d’avoir des répercussions sur ces véhicules. N’oubliez pas que les SCPI sont, par nature, des véhicules immobiliers non cotés dont l’ajustement aux réalités du marché s’opère avec décalage. A l’inverse des foncières cotées, les éventuelles dépréciations de prix de parts ne sont pas encore intervenues dans la mesure où le patrimoine des SCPI n’est évalué qu’une seule fois par an. A priori, les ajustements éventuels ne devraient pas intervenir avant fin 2021. D’ici là, il convient de rester vigilant et, avant d’investir, scruter les critères suivants : le taux d’occupation, le positionnement de la valeur de reconstitution vis-à-vis du prix de souscription, le rendement servi, la répartition géographique et sectorielle des actifs, la durée résiduelle moyenne des baux, le report à nouveau, les parts en attente de cession, le nombre de locataires… Dans l’immédiat, la meilleure stratégie consiste à se tourner vers les SCPI de création récente dans la mesure où une éventuelle baisse de prix des actifs en portefeuille sera largement compensée par les actifs acquis après la crise sur des valeurs ajustées. Dans cette optique, il convient de privilégier la SCPI EURION qui a été créée en février 2020 par CORUM AM. A l’instar de sa grande sœur, CORUM ORIGIN, EURION a pour vocation d’investir sur la zone euro dans son ensemble. La stratégie d’investissement de cette SCPI est dite « CORE + » c’est-à-dire qu’elle vise les zones recherchées et dont la demande locative est soutenue. En raison de la crise économique et sanitaire, les prix de ces actifs vont redevenir plus attractifs ce qui permettra à EURION de constituer son patrimoine dans d’excellentes conditions. En dépit de la crise, la règle d’or en matière d’investissement immobilier demeure inchangée : l’emplacement reste et restera le critère numéro 1. Dans le même registre, Périal AM vient de lancer la SCPI PF HOSPITALITE EUROPE qui semble également promue à un bel avenir compte tenu de ses investissements « CORE + » dans le domaine de la santé et de l’hébergement. Le patrimoine de cette SCPI sera plus spécialement basé sur les structures d’accueil et d’hébergements à tous les âges de la vie dans les métropoles les plus dynamiques de la zone euro. Les crèches, les résidences étudiantes, les auberges de jeunesse, les résidences affaires, les résidences seniors et les EHPAD sont plus particulièrement ciblés.

L’univers des actifs cotés offre l’indéniable avantage de la liquidité. Si vous souhaitez disposer de ce privilège, il s’agit donc d’un passage obligé. L’écueil d’une gestion en actifs cotés réside dans la volatilité excessive. Pour s’en convaincre, il suffit de regarder les cours de Klépierre ou Unibail qui ont violemment décroché depuis le début de l’année ! Dans ce cas, l’ajustement s’avère très rapide mais nettement exagéré. Les plus audacieux d’entre vous pourront mettre à profit ces décrochages pour saisir des opportunités. En effet, il est fort probable que la valorisation des foncières cotées ou des banques rebondisse dans les prochains mois. Pour s’en convaincre, il suffit de regarder les niveaux de valorisation des sociétés immobilières européennes qui affichent un recul de 27 % depuis le début de l’année ainsi que sur 3 ans et de 35 % sur 5 ans. L’indice des banques européennes est encore plus dégradé car il fait ressortir un repli de 45 % sur 2020, de 60 % sur 3 ans et 5 ans et de 67 % sur 10 ans. A de tels niveaux de valorisation, un rebond est obligatoire sauf à parier sur la disparition des banques ce qui est hautement improbable compte tenu de leur rôle au sein de l’économie ! Si vous souhaitez être moins dépendant de la volatilité, opter pour un véhicule dit flexible est une solution pertinente. En effet, ces fonds offrent l’avantage d’une approche globale permettant des investissements sur toutes les classes d’actifs et les thématiques avec une variation de l’exposition aux actifs risqués. En clair, les bons fonds flexibles disposent de toutes les armes pour réussir à tirer leur épingle du jeu dans des contextes à faible visibilité. MAGE GLOBAL EQUILIBRE, fonds géré par ROTHSCHILD & CO, en est le parfait exemple. Etant donné que ce fonds nous est entièrement dédié, nous sommes présents au sein du comité de gestion et participons activement à sa gouvernance. Nous avons donc la possibilité d’infléchir les choix stratégiques à opérer en matière de gestion et de vérifier que les décisions prises le sont exclusivement dans l’intérêt de nos clients. La part actions au sein de MAGE GLOBAL EQUILIBRE peut varier de 20 % à 80 % en fonction des opportunités présentes sur les marchés boursiers. A ce jour, la part actions est passée de 26 % à 35 % à la suite du récent décrochage des marchés.

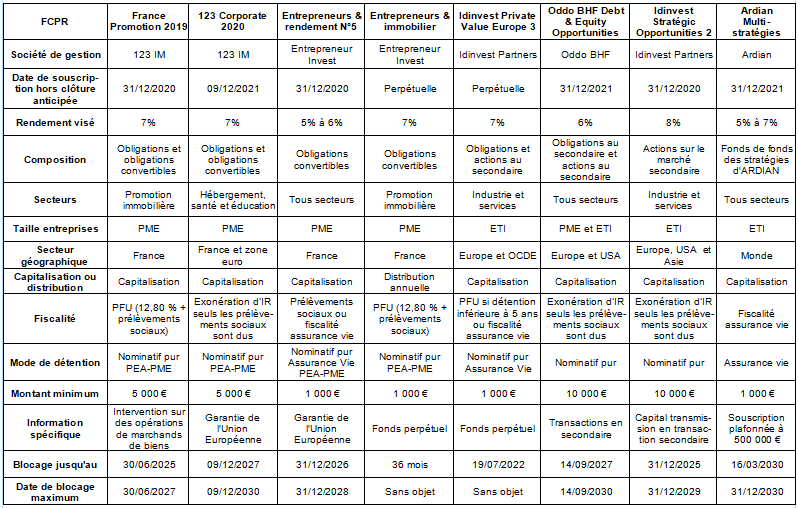

Si vous ne souhaitez pas en découdre avec la volatilité des marchés cotés et néanmoins viser un rendement attractif, l’univers du non coté est impérieux. En effet, le non coté présente l’avantage d’échapper aux affres des marchés cotés car la cotation est basée sur les valeurs intrinsèques des actifs et non sur l’unique loi de l’offre et la demande. Le non coté bénéficie également d’une grande diversité car il englobe à la fois les actions via le capital-investissement et les obligations via la dette privée. Le capital-investissement est très hétérogène puisqu’il va couvrir l’ensemble des besoins de financement de l’entreprise à chaque stade de son développement (amorçage, développement et transmission). Dans le but de réduire les risques, il est préférable de limiter ses investissements au capital-transmission qui concerne les entreprises matures et rentables pour lesquelles l’actionnariat est en passe de changer de mains notamment au profit de son management et de ses salariés. En effet, au regard de l’étude annuelle sur la performance du capital-investissement menée par France Invest et EY, le capital-transmission délivre non seulement les performances les plus élevées parmi les différents segments du capital-investissement mais aussi surperforme les actions cotées en dégageant 6 points de rendement supplémentaire en moyenne par an. Pour limiter davantage les risques, la diversification s’avère être un allié indispensable. Retenir un fonds de capital-transmission regroupant plusieurs centaines de participations est donc salutaire. Tel est le cas du FCPR IDINVEST STRATEGIC OPPORTUNITIES 2 qui, grâce aux transactions effectuées en secondaire, investit dans de nombreuses entreprises tout en profitant d’importantes décotes lors de ses acquisitions. Le FCPR ODDO BHF DEBT & EQUITY OPPORTUNITIES qui mêle dettes et actions en transactions secondaires offre un couple rendement risque séduisant et bénéficiera à plein des excellents points d’entrée induits par la crise sanitaire.

Si vous souhaitez rester à l’écart des actions jugées trop risquées, les fonds de dettes qui incluent les obligations émises par des entreprises non cotées en bourse sont à privilégier. Dans le souci de limiter les risques, opter pour un véhicule qui propose une garantie en cas de défaillance des émetteurs est extrêmement judicieux. Tel est le cas du FCPR ENTREPRENEURS ET RENDEMENT N°5 qui permet de pallier les éventuels défauts des émetteurs grâce à la garantie de l’Union Européenne via le Fonds Européen d’Investissement. Investir sur des supports majoritairement composés de dettes émises par des entreprises offrant des revenus prévisibles et stables sur une longue période est également un gage de sécurité. Le FCPR 123 CORPORATE 2020 qui privilégie les EHPAD, les résidences seniors et l’hôtellerie en est une parfaite illustration. L’investissement dans la sphère immobilière avec une imposition nettement plus favorable que celle de l’immobilier traditionnel est possible grâce au non coté. A titre d’exemple, le FCPR FRANCE PROMOTION 2019 permet d’investir dans des opérations de promotions immobilières et de marchands de biens avec une imposition au PFU et sans IFI.

L’inconvénient majeur des investissements dans le non coté est l’absence de liquidité puisque la plupart des fonds sont assortis d’une durée de blocage de l’ordre de 6 à 10 ans. Il existe toutefois des fonds dits perpétuels qui présentent la particularité d’être ouverts en permanence et d’offrir une sortie au-delà d’une période minimum de conservation comprise entre 2 ans et 3 ans. Ainsi, le FCPR IDINVEST PRIVATE VALUE EUROPE 3, investi à hauteur de 60 % en dettes et 40 % en actions sur le marché secondaire, autorise une récupération des capitaux à partir du 19 juillet 2022. Le FCPR ENTREPRENEURS & IMMOBILIER dont les investissements portent sur les opérations de promotions immobilières permet une récupération des capitaux au-delà de 36 mois de durée de détention.

Depuis la loi Pacte, l’univers du non coté est accessible en assurance vie. Toutefois, rares sont les compagnies à accepter des contrats composés intégralement de supports non cotés. SPIRICA en fait partie et a même réussi la prouesse de convaincre ARDIAN, l’un des leaders mondiaux du Private Equity avec plus de 100 milliards d’actifs sous gestion, de lui dédier un fonds de fonds mettant en œuvre son savoir-faire. Ainsi, le FCPR ARDIAN MULTISTRATEGIES est un fonds qui collige les fonds Ardian Expansion, Ardian Growth et Ardian Fonds de Fonds Secondaires.

Si vous avez compris qu’une performance se construit dans le temps, le non coté a une place à part entière dans votre gestion patrimoniale. Pour faciliter vos choix, nous avons sélectionné et regroupé ci-dessous les fonds non cotés dont le couple rendement/risque nous semble particulièrement pertinent.

En résumé, si vous ne souhaitez pas voir votre patrimoine érodé par l’inflation monétaire, il est temps de passer à l’action ! Pour ce faire, vous devez limiter autant que possible les actifs non rémunérés ou faiblement rémunérés tels que les liquidités ou les fonds en euros des assurances vie au profit d’actifs qui bénéficient pleinement des effets de l’inflation monétaire. Il faut toutefois rester vigilant car la crise sanitaire risque de brouiller les cartes. Dans ce cas, il convient de privilégier les supports qui vont avoir le vent en poupe ou ceux dont les valeurs ont déjà subi des ajustements et de garder à l’esprit que la diversification reste la meilleure protection.