Le comportement des français en matière d’épargne est-il modifié depuis l’épidémie du coronavirus ? Si l’on se réfère au sondage mené par Odoxa les 24 et 25 avril 2020, il ressort que 53 % des français déclarent épargner davantage en vue de se prémunir contre des lendemains difficiles en raison d’une probable recrudescence du chômage. Pour ce faire, 20 % ont décidé de se tourner vers des placements plus sûrs tandis que 10 % envisagent d’investir en bourse en vue de profiter d’un rebond futur du CAC 40.

Le fait de vouloir épargner davantage et de se tourner vers des produits sûrs n’est pas une nouveauté pour les épargnants français qui, par nature, ont une profonde aversion au risque. Sans surprise, les livrets défiscalisés (Livret A et LDDS) ont enregistré une collecte nette (versements – retraits) record de 7,39 milliards d’euros sur avril 2020, soit leur niveau le plus élevé de ces dix dernières années. Bien évidemment, ce n’est pas le rendement qui a incité les épargnants à se ruer sur ces livrets d’épargne puisqu’il est fixé à seulement 0,50 % mais bien la sécurité et la liquidité.

La nouveauté de ce sondage provient des 10 % des français qui souhaitent investir en bourse suite à la forte baisse des indices boursiers enregistrée sur mars 2020. Selon l’Autorité des Marchés Financiers (AMF), les achats d’actions par les particuliers ont triplé au mois de mars 2020 sachant qu’une part significative de ces achats provient de nouveaux investisseurs ou d’investisseurs très peu actifs. Ces chiffres sont corroborés par les banques en ligne qui ont vu les demandes d’ouvertures de comptes-titres et PEA littéralement exploser !

La forte volatilité des marchés boursiers et la chute des cours ont donc été perçues comme une opportunité de rentrer à bon compte sur les marchés financiers. Selon l’AMF, 90 % des positions prises en mars 2020 ont été conservées et moins de 10 % ont fait l’objet d’allers-retours opportunistes.

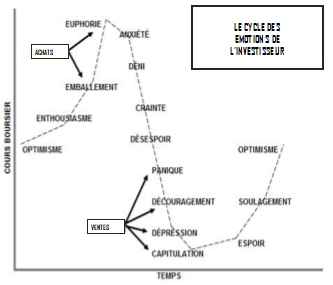

Faut-il pour autant en déduire une modification du comportement des français et la fin de la malédiction consistant à investir au plus haut et à vendre lorsque les marchés ont décroché ? Par nature, les épargnants agissent très souvent à contre-courant en se laissant guider par leurs émotions et plus particulièrement par la peur de perdre. Ce processus est mis en exergue par la finance comportementale qui s’est développée à partir des années 1980 lorsque la psychologie et les sciences cognitives ont été intégrées aux prises de décisions économiques. La finance comportementale englobe cinq principaux biais (cognitifs, émotionnels, automatismes, collectifs et prophétiques) qui nous empêchent d’agir rationnellement. Le graphique de la page suivante en est la parfaite illustration.

Pour mémoire, elle s’oppose à la finance traditionnelle qui est basée sur le concept d’un investisseur rationnel, c’est-à-dire un investisseur averse au risque qui agit dans le but de maximiser son bien-être économique. Afin d’atteindre son objectif, l’investisseur rationnel analyse toute l’information disponible et prend la décision qui lui permet d’atteindre le plus grand bien-être sur le long terme. Dans la pratique, l’investisseur n’a jamais de telles capacités car il est influencé par de nombreux biais comportementaux. En clair, l’investisseur tend donc plutôt à être « normal » que rationnel.

Tout épargnant se demande inévitablement quel comportement adopter durant les phases boursières agitées. Dans les faits, face à un krach boursier, il est possible de retenir l’une des trois attitudes suivantes :

- Solder ses positions actions au profit de placements plus sûrs tels que les obligations ou les liquidités. Il s’agit en règle générale du premier réflexe adopté par les épargnants qui sont inquiets des pertes accumulées et préfèrent liquider leurs positions de peur que la situation ne se dégrade davantage.

- Rester exposé au marché des actions et attendre que le marché remonte. L’adage « tant qu’on n’a pas vendu, on n’a pas perdu » est alors de rigueur !

- Renforcer les positions en actions pour profiter des soldes actuels. Il est vrai que pouvoir acquérir un titre 30 % à 50 % moins cher peut sembler tentant. Cette stratégie comporte toutefois deux écueils : disposer des liquidités nécessaires pour être en mesure de réinvestir et être en capacité de le faire au moment opportun.

L’avenir étant par nature inconnu, la réponse à cette problématique passe obligatoirement par un retour dans le passé. Pour ce faire, Duncan Lamont, responsable de la recherche chez Schroders, l’un des plus importants gestionnaires d’actifs au monde, a examiné près de 150 ans d’histoire boursière. Son objectif est de déceler le comportement adéquat à tenir après un krach boursier. Cette étude porte nécessairement sur le marché américain puisque c’est le seul marché au monde à offrir des statistiques sur une très longue période.

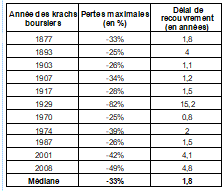

Depuis 1871, le S&P 500, l’indice regroupant les 500 plus grosses capitalisations boursières américaines, a connu à 11 reprises des baisses d’au moins 25 % comme l’atteste le tableau ci-contre. Dans le pire des cas, pendant la grande dépression des années 1930, les investisseurs ont accusé des pertes supérieures à 80 %. Lors des crises de 2001 et 2008, les pertes ont été comprises entre 40 % et 50 % et entre 30 % et 40 % en 1877, 1907 et 1974. Dans les autres cas (1893, 1903, 1917, 1970 et 1987), elles ont légèrement dépassé les 25 %. L’ampleur de la perte demeure toutefois un indicateur peu significatif, la variable essentielle concerne le délai nécessaire pour recouvrer les pertes. Si, en moyenne, il se monte à 1,8 an, les investisseurs de 1929 ont dû patienter plus de 15 ans pour effacer leurs pertes. A trois reprises (1893, 2001 et 2008), un délai de 4 à 5 ans s’est avéré être nécessaire. Sur 7 des 11 épisodes, les investisseurs ont récupéré l’ensemble des pertes en deux ans maximum.

Ce délai de recouvrement est calculé en supposant que l’investisseur maintienne inchangé ses positions sur l’indice S&P 500. Notons également que ces chiffres sont exprimés en valeur nominale et prennent donc en compte l’inflation. En termes réels, c’est-à-dire corrigé de l’inflation, le délai de recouvrement est nettement plus long. Ainsi, même si le marché américain avait, en octobre 2006, comblé ses pertes liées à l’éclatement de la bulle Internet en termes nominaux, ce n’est qu’en avril 2013 qu’il est revenu à l’équilibre en termes réels, soit un écart de près de 7 ans ! Il est à souligner qu’au cours de la période étudiée, soit 148 ans et 2 mois, les actions américaines ont enregistré une progression de 8,9 % par an dépassant largement les liquidités dont la performance moyenne annuelle est ressortie à 4 % ainsi que le niveau d’inflation fixé en moyenne à 2,2 % l’an.

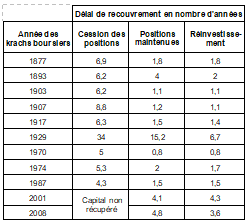

Si face à un comportement attentiste, le délai médian pour retrouver le niveau d’avant krach est proche des 2 ans, qu’en est-il des deux autres stratégies (vente et réinvestissement) ?

Duncan Lamont a réfuté l’hypothèse d’un réinvestissement unique. Cette opération est, en effet, impossible à simuler puisqu’elle est directement liée à la date du réinvestissement. De plus, elle suppose de disposer des liquidités nécessaires pour renforcer la position en actions. La solution consistant à opérer des achats réguliers est celle retenue dans l’étude. Elle permet non seulement de lisser les achats et, par conséquent, d’être moins dépendant du « market timing », mais aussi de répondre au besoin immédiat de liquidités.

Dans les faits, le réinvestissement porte sur un montant annuel équivalent à 5 % de la valeur du portefeuille durant le mois où il a enregistré pour la première fois une baisse d’au moins 25 %. Ainsi, pour un portefeuille d’une valeur de 10 000 $ qui a reculé de 25 %, l’investissement mensuel ressort à 31,25 $ par mois (5 % x 7 500 $ / 12 mois) soit 0,31 % de la valeur du portefeuille avant krach. Bien évidemment, le fait de réinvestir procure une augmentation plus rapide de la valeur du portefeuille comparé à celui ayant adopté une politique de laisser-faire. Afin d’éviter de fausser les calculs, l’auteur de cette étude a calculé la durée nécessaire pour revenir au niveau antérieur au krach augmenté de la valeur des investissements supplémentaires.

Le tableau ci-contre calcule, pour les périodes durant lesquelles le marché actions américain a cédé plus de 25 %, le nombre d’années nécessaire pour revenir à la valeur d’avant krach selon la stratégie retenue (vente, laisser-faire, réinvestissement). Sachant qu’il est illusoire de pouvoir anticiper les fluctuations du marché, Duncan Lamont se positionne alors que le marché vient de connaître un recul de 25 %. C’est d’ailleurs la position dans laquelle nous nous trouvons aujourd’hui à la suite de la crise sanitaire.

Comme l’atteste cette étude, la plus mauvaise des solutions consiste à couper les positions en plein krach car une très longue période sera nécessaire pour recouvrer son capital d’avant crise. Ainsi, les investisseurs qui se sont tournés vers les liquidités en 1929, après la première chute de 25 % survenue lors de la Grande Dépression, ont dû attendre 1963 pour revenir à l’équilibre. Cette donnée est à comparer au point d’équilibre intervenu dès 1945 en cas de réinvestissement sur le marché actions. Il faut garder en mémoire que le marché actions a finalement cédé plus de 80 % pendant ce krach.

Le repli vers les liquidités peut donner l’illusion d’être gagnant en évitant des pertes nettement plus lourdes survenues durant cette crise pour, en définitive, se révéler être la pire stratégie à long terme. De même, le portefeuille d’un investisseur s’étant réfugié vers les liquidités en 2001, après les premiers 25 % de pertes survenues pendant l’éclatement de la bulle Internet, n’afficherait qu’environ 90 % de sa valeur au 1er janvier 2020.

Ce message est on ne peut plus clair : un rejet du marché actions en faveur des liquidités est très mauvais pour le patrimoine à long terme. Concrètement, sortir du marché pour se protéger du krach génère une difficulté majeure qui consiste à essayer de revenir sur les marchés au bon moment. Bien souvent, l’épargnant aura tendance à se repositionner lorsque tous les voyants seront revenus au vert et que les cours seront proches des plus hauts (cf. graphique relatif aux émotions de l’investisseur).

Il faut raison garder et ne pas oublier que le krach que nous vivons actuellement n’est pas fondamentalement différent des précédents et qu’un nouveau cycle haussier verra le jour. N’oubliez pas que les investisseurs ignoraient qu’en 1929, après la première chute de 25 %, le marché actions allait encore s’effondrer de 75 % et qu’en 1893, 1903, 1917, 1970 ou 1987, un repli de 25 % était proche du point bas.

L’analyse de Duncan Lamont révèle que, fréquemment, la solution consistant à réinvestir ne change pas fondamentalement la durée nécessaire pour recouvrer les pertes par rapport à une attitude de laisser-faire. Elle permet de raccourcir la période de recouvrement dans 6 cas, ne fait aucune différence dans 4 cas et entraîne une aggravation dans 1 cas (2001). Cependant, la seule fois où cette approche a engendré une grande différence fut lors de la pire correction de l’histoire, à savoir la Grande Dépression. Les investisseurs ayant opéré des réinvestissements mensuels ont alors réduit le délai de recouvrement de plus de moitié : 6,7 ans contre 15,2 ans. Il peut paraître surprenant que la stratégie consistant à réinvestir ne raccourcisse pas le délai de recouvrement. L’explication provient des faibles montants consacrés au réinvestissement dans l’étude. Si ce dernier représentait 20 % de la valeur du portefeuille au lieu des 5 % retenus, l’écart en faveur de la solution du réinvestissement serait alors plus conséquent.

L’histoire montre que les investisseurs qui gardent leur calme sont susceptibles d’obtenir de meilleurs résultats à long terme. Ceux qui sont en mesure d’étoffer leur portefeuille pourraient être encore mieux lotis et ne devraient pas voir leur situation empirer au final. Personne ne pouvant prédire comment et à quel moment la crise actuelle va prendre fin, il faut donc impérativement disposer d’un horizon à moyen long terme avant d’investir en bourse. La triste vérité est que la volatilité et les effondrements de marché d’au moins 25 % font partie intégrante de l’investissement boursier. En contrepartie de ces désagréments, il en résulte des rendements à long terme plus élevés.

Intégrer que l’entreprise se doit avant tout d’être une organisation humaine au lieu d’une unique source de profit permet d’amoindrir les chocs boursiers. En effet, les entreprises respectant les critères Environnementaux, Sociaux et de Gouvernance (ESG), offrent de meilleures performances avec une volatilité moindre. Ainsi, parmi les 600 entreprises du Stoxx 600, les mieux notées en termes d’ESG affichent une surperformance de 35% sur 3 ans et 50% sur 5 ans avec une volatilité moyenne inférieure de près de 7 points par rapport au panier des entreprises les moins bien notées au regard de l’ESG.

Dans un environnement de croissance mondiale en berne, de hausse probable des défaillances d’entreprises et plus largement d’accélération des grandes transitions sociales et environnementales, la pertinence des critères ESG appliqués à la gestion de portefeuille n’a jamais été aussi forte. La qualité de la gestion opérationnelle (le capital humain) et des organes de contrôles (la gouvernance d’entreprise) continueront d’être une des clés de la création de richesse partagée et de performance dans le long terme pour l’investisseur. Il est temps que chacun d’entre nous en prenne conscience et agisse en ce sens !