Selon la théorie économique, en matière fiscale, deux situations similaires doivent être imposées de manière identique. Autrement dit, afin de garantir une certaine neutralité de l’impôt vis-à-vis des choix des individus, le niveau de l’impôt doit reposer uniquement sur le niveau du revenu et non sur la source du revenu. C’est le principe de l’égalité fiscale horizontale. Le non-respect de cette égalité empêche, de facto, l’équité fiscale verticale qui repose sur le principe qu’un individu avec un revenu quelconque doit nécessairement payer plus d’impôt qu’un autre individu disposant d’un revenu moindre.

Afin de vérifier si, en matière fiscale, la théorie et la pratique convergent, il convient de se reporter à l’étude publiée par l’OCDE fin août 2023 intitulée « the taxation of labour vs capital income : a focus on a high earners ». Cette étude met en exergue les taux moyens de taxation des revenus du travail (salaires) et du capital (dividendes) à partir des règles fiscales et sociales en vigueur au 1er janvier 2021 au sein de ses 38 pays membres.

Sur le plan pratique, cette étude de l’OCDE met en jeu la situation d’un célibataire sans enfant percevant un revenu uniquement composé de salaires ou de dividendes d’un montant équivalent à celui du revenu moyen au sein de son pays de résidence. Afin de juger du respect de l’équité fiscale, l’OCDE a réitéré l’exercice pour un contribuable gagnant 3 fois, 5 fois et 20 fois le montant moyen.

Cette approche portant sur le taux moyen est plus pertinente que la simple comparaison des taux marginaux d’imposition car elle aboutit à une comparaison plus réaliste entre les pays. Cette méthodologie a également pour effet d’éluder la prise en compte des réductions et crédits d’impôt dans la mesure où ils demeurent sans rapport direct avec la fiscalité des salaires et des dividendes.

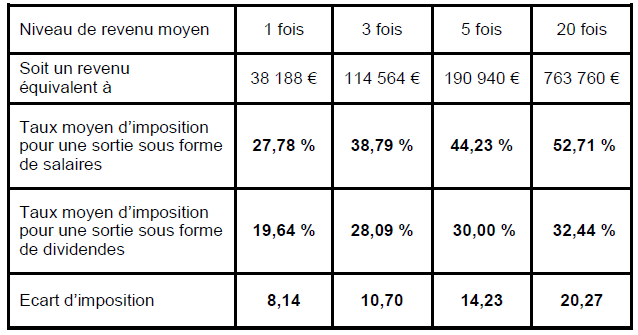

Sachant qu’en France, le revenu moyen est fixé à 3 182 € par mois, soit 38 188 € par an, l’OCDE a déterminé le taux réel de taxation d’un contribuable célibataire français percevant 38 188 € versés exclusivement sous forme de salaires puis sous forme de dividendes. Le calcul du taux d’impôt moyen a également été effectué pour un contribuable gagnant 3 fois plus (soit 114 564 €), 5 fois plus (soit 190 940 €) et 20 plus (soit 763 760 €).

Dans un premier temps, l’OCDE a déterminé le taux moyen d’imposition supporté directement par le contribuable en fonction du niveau du revenu et de sa nature. En France, les impôts acquittés directement par le contribuable concernent l’impôt sur le revenu, les cotisations sociales salariales, la CSG-CRDS, le prélèvement de solidarité, le prélèvement social, la contribution additionnelle et la contribution exceptionnelle sur les hauts revenus.

Comme le montre le tableau ci-après, le taux moyen varie de 19,64 % à 52,71 % en fonction des niveaux de rémunération et de la source des revenus. Dans tous les cas, la sortie sous forme de dividendes est moins fiscalisée avec un écart pouvant dépasser les 20 points.

Sans surprise, les salaires étant soumis au barème progressif de l’impôt sur le revenu, au plus ils progressent, au plus ils sont fiscalisés. Ainsi, en moyenne, un salarié gagnant 1 fois le revenu moyen acquittera près de 28 % d’impôt contre 53 % pour celui percevant 20 fois plus.

Sans surprise, les salaires étant soumis au barème progressif de l’impôt sur le revenu, au plus ils progressent, au plus ils sont fiscalisés. Ainsi, en moyenne, un salarié gagnant 1 fois le revenu moyen acquittera près de 28 % d’impôt contre 53 % pour celui percevant 20 fois plus.

La sortie sous forme de dividendes est taxée au prélèvement forfaitaire unique (PFU) dont le taux est fixé à 30 % (12,80 % au titre de l’impôt sur le revenu et 17,20 % au titre des prélèvement sociaux). Dans ces conditions, la part supportée par l’actionnaire devrait être de 30 % quel que soit le niveau du dividende.

Or, dans les faits, ce n’est pas le cas puisque le taux varie de 19,64 % à 32,44 %. L’explication est simple puisque dans le cas d’une perception de dividendes équivalente à 1 fois et 3 fois le revenu moyen, l’application au barème progressif de l’impôt sur le revenu s’avère être plus favorable que celle au PFU. L’OCDE a donc retenu l’imposition au barème qui offre un abattement de 40 % sur les dividendes et la déductibilité de la CSG, soit une fiscalité à la charge du contribuable fixée respectivement à 19,64 % et 28,09 %. A partir de 5 fois le revenu moyen, l’application au PFU est plus favorable d’où une imposition fixée à 30 %. Le taux pour un revenu équivalent à 20 fois l’imposition ressort à 32,44 % compte tenu de l’application de la contribution exceptionnelle sur les hauts revenus fixée, pour une personne seule, à 3 % du revenu entre 250 000 € à 500 000 € et 4 % au-delà de 500 000 €.

Résumer l’étude en tenant uniquement compte de la taxation au niveau de la personne physique n’est pas pertinent puisque les revenus proviennent directement de l’entreprise qui a elle-même supporté des coûts au moment du versement des revenus. Dans le cas du salaire, l’entreprise a notamment dû acquitter des cotisations patronales et des taxes sur salaires. Dans le cas d’une distribution de dividendes, l’entreprise a dû supporter au préalable l’impôt sur les sociétés (IS) car le dividende distribuable est fonction des bénéfices après paiement de l’IS.

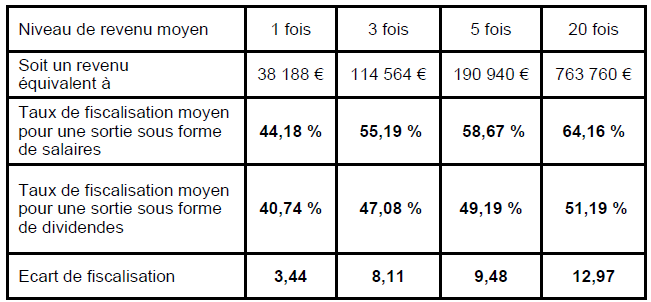

Le tableau ci-contre indique le taux de fiscalité moyen calculé par l’OCDE avec la prise en compte des prélèvements fiscaux et sociaux à la charge de l’entreprise.

Le tableau ci-contre indique le taux de fiscalité moyen calculé par l’OCDE avec la prise en compte des prélèvements fiscaux et sociaux à la charge de l’entreprise.

L’intégration de la fiscalité globale, c’est-à-dire celle acquittée à la fois par les entreprises et les personnes physiques, a pour effet de réduire l’écart entre les salaires et les dividendes dans la mesure où l’IS s’avère être plus pénalisant que les cotisations patronales.

Pour en comprendre le mécanisme, prenons l’exemple d’une personne, disposant de dividendes équivalents à 3 fois le revenu moyen, pour laquelle le taux de fiscalisation ressort à 47,08 %. Avec un taux d’IS fixé à 26,50 % (taux applicable pour les exercices ouverts au 1er janvier 2021), il faut payer 36 € d’IS pour être en mesure de pouvoir distribuer 100 € de dividendes. L’imposition des dividendes générera une fiscalité de 28 € au niveau du contribuable car l’option au barème progressif est préférable à celle au PFU. Au global, l’imposition ressort à 64 € (36 € d’IS + 28 € d’IR et de prélèvements sociaux) qui rapportée au revenu brut de 136 € (100 € de dividendes + 36 € d’IS), donne un taux moyen de 47 %.

Si l’intégration du coût supporté au niveau de l’entreprise permet de réduire les écarts, il n’en demeure pas moins que la tendance reste inchangée avec un taux de taxation des dividendes systématiquement inférieur à celui des salaires et un écart qui ne cesse de s’accroître au rythme de la progressivité des revenus passant de 3 points à 13 points.

A la lecture de ces chiffres, il est évident que le France ne respecte pas le sacro-saint principe de l’égalité fiscale tant horizontale que verticale. Pour preuve, une personne percevant 114 564 € sous forme de salaire supportera 8 points supplémentaires de fiscalité que sous forme de dividendes. De plus, le taux de fiscalité moyen d’un contribuable percevant 763 760 € en dividendes est moindre que celui d’une personne disposant de 114 564 € de salaires.

Il convient toutefois de préciser que, faute de pouvoir les identifier dans tous les pays, l’OCDE n’a pas intégré dans ses calculs les revenus différés induits par les cotisations sociales. L’exemple le plus significatif concerne les cotisations retraites. La sortie en salaire génère un supplément de retraite ce qui n’est pas le cas des dividendes. L’absence de la prise en compte de ce phénomène a pour effet d’alourdir la taxation des salaires. Toutefois, cet élément n’est pas suffisant pour inverser la tendance.

S’il est indéniable qu’une sortie sous forme de dividendes est moins onéreuse pour un Français, qu’en est-il dans les autres pays de l’OCDE ?

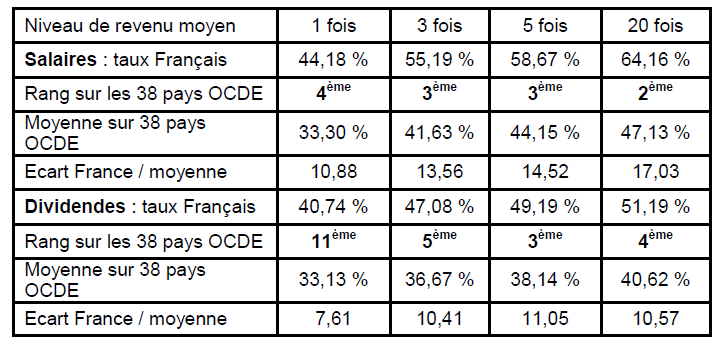

La position de la France, reprise dans le tableau ci-contre, permet de constater un phénomène récurrent en matière de fiscalité, à savoir notre excellent classement sur le plan international !

La position de la France, reprise dans le tableau ci-contre, permet de constater un phénomène récurrent en matière de fiscalité, à savoir notre excellent classement sur le plan international !

Dans tous les cas de figure, l’imposition française est supérieure à celle de la moyenne des pays de l’OCDE. Et, hormis la situation d’une sortie en dividendes d’un montant équivalent à 1 fois le revenu moyen, nous figurons systématiquement parmi les 5 premiers !

Si nous nous focalisons sur le segment des plus aisés, c’est-à-dire les contribuables percevant 20 fois le revenu moyen, nous obtenons une médaille d’argent avec une fiscalité globale de 64,16 % pour les salaires, juste derrière nos voisins belges, médaille d’or, avec un taux record de 66,83 %. Il est à signaler que les Belges figurent systématiquement en tête pour les revenus salariaux et ce, quel que soit le niveau du revenu. Ainsi, pour 1 fois le salaire moyen fixé à 47 720 € en Belgique, la pression fiscale atteint 48,96 %, 61,38 % pour 3 fois le salaire moyen, 63,94 % pour 5 fois le salaire moyen et 66,83 % pour 20 fois le salaire moyen. Dans le cas d’une sortie sous forme de dividendes, seuls l’Espagne (57,01 %), le Danemark (54,67 %) et le Canada (52,79 %) dépassent notre taux de 51,19 %. Nos voisins belges champion du monde de la fiscalisation des salaires sont beaucoup plus cléments en matière de distribution de dividendes avec un taux moyen de 47 % quel que soit le niveau des dividendes.

La situation de la France qui taxe davantage les revenus du travail que ceux du capital n’est pas isolée car 24 pays sur les 38 que comptent l’OCDE agissent de concert. A l’inverse, certains pays tels que le Chili, la Colombie, la Corée, le Danemark, l’Espagne, le Mexique et la Suisse taxent davantage les dividendes que les salaires. Le cas du Danemark est singulier puisque la sortie sous forme de salaire est systématiquement moins onéreuse pour tendre vers le niveau de taxation des dividendes au-delà de 20 fois le revenu moyen (54,67 %).

Le pays le plus clément en matière de rémunération sous forme de salaire est la Colombie car aucun impôt n’est dû pour les rémunérations comprises entre 1 à 3 fois le revenu moyen tandis que les dividendes sont taxés à hauteur de 32 % à 36 %. Les pays baltes (Estonie et Lettonie) sont ceux où les dividendes sont les moins taxés avec un taux fixe de 20 % quel que soit le montant distribué. Le Chili est plus accueillant pour les contribuables percevant des dividendes compris entre 1 à 3 fois le revenu moyen avec un taux taxation compris entre 10 % et 14 %.

La Nouvelle-Zélande s’avère être le seul pays où l’écart entre salaire et dividende est strictement équivalent à zéro. Il est toutefois à souligner que cette stricte égalité ne prévaut que pour les rémunérations au-delà d’une fois le revenu moyen. Parmi les pays du G7, seuls 3 pays respectent l’équité fiscale horizontale, à savoir le Canada, l’Allemagne et les USA. Les Etats-Unis, le pays libéral par excellence, respectent l’équité fiscale tant verticale qu’horizontale puisque, quel que soit le multiple de salaire retenu, les taux moyens d’imposition ne font que progresser et il est impossible d’optimiser son impôt en optant pour une rémunération sous une forme de dividendes plutôt que sous forme de salaires. Il convient de souligner que sa modération fiscale (taxation équivalente à 30 % pour une fois le revenu moyen à 45 % pour 20 fois le revenu moyen) facilite grandement le principe de l’équité.

En règle générale, les taux d’imposition, au sein des pays de l’OCDE, augmentent au fur et à mesure que les revenus progressent. Quelques pays tels que la Grèce, la République Tchèque, la Lettonie, la Slovaquie et l’Italie font exception à ce principe puisque leur taux moyen d’imposition diminue lorsque les revenus passent de 3 fois à 20 fois le revenu moyen. Par exemple, en Italie, le taux moyen d’imposition sur les salaires diminue de près de 7 points (de 56,82 % à 49,63 %) lorsque les revenus passent de 5 à 20 fois le salaire moyen. Du coté des dividendes, l’imposition demeure inchangée à 46,58 %. Cette anomalie existe également au Costa Rica pour les dividendes dont le taux moyen passe de 45,07 % pour 1 fois le salaire moyen à 40,73 % pour 20 fois plus. La Hongrie fait figure d’exception car il s’agit du seul pays de l’OCDE pour lequel le taux moyen d’imposition demeure fixe. Pour information, il ressort à 43,16 % pour les salaires et 22,65 % pour les dividendes soit un écart de 20,51 points en faveur de la distribution de dividendes.

En conclusion, la France ne respecte pas le principe de l’égalité fiscale comme la majorité des pays de l’OCDE. Ce phénomène est encore plus marqué dans les pays où la pression fiscale est élevée. Pour preuve, l’ensemble des pays où la fiscalité moyenne sur les salaires excède le seuil des 55 %, tels que la France, la Belgique, la Slovénie, la Finlande, la Suède, le Portugal, l’Italie et l’Irlande, les dividendes se trouvent nettement moins taxés permettant d’éviter la délocalisation des plus aisés vers des pays où le climat fiscal est plus clément. Si la France souhaite tendre vers l’égalité fiscale, elle doit engager des efforts pour réduire la pression fiscale au niveau des salaires et l’aligner sur celle des dividendes, mais au vu de l’état des finances publiques, une telle réforme n’est pas à l’ordre du jour. Bien au contraire, une hausse globale de la fiscalité serait plutôt à craindre car, avec la hausse des taux, l’endettement de la France va devenir de plus en plus coûteux.